Реализация детских новогодних подарков и НДС-льгота. Налоги & бухучет, № 99, Декабрь, 2020

Новогодняя НДС-льгота

Ежегодно с 15 ноября текущего года вступает в свои права «новогодний» Закон № 2117. Он действует как исключение из общих положений, установленных НКУ (о чем сказано в преамбуле к этому Закону) до 15 января следующего года (см. 101.04 БЗ).

Суть этого Закона заключается в предоставлении НДС-льготы на реализацию детских новогодних подарков и билетов на новогодне-рождественские мероприятия для детей. И хотя в этом году о билетах на новогодние мероприятия, возможно, говорить не придется, но вот подарки деткам точно никто не отменял.

На кого распространяется льгота? Пользуются льготой производственные и торговые предприятия, изготавливающие/реализующие детские праздничные подарки, а также билеты на новогодне-рождественские мероприятия для детей.

Подчеркнем: НДС-льгота распространяется на производителей и торговцев. То есть льгота работает на этапе поставки такими субъектами хозяйствования новогодних товаров.

А вот предприятия, которые у них эти подарки покупают, а потом раздают детям, будут облагать НДС такие операции по общим «бесплатным» правилам

Об этом расскажем позже.

Условия НДС-льготы. Льгота действует только при выполнении одновременно следующих условий.

Во-первых, детские новогодние подарки/билеты должны закупаться за счет средств:

(1) Фонда социального страхования по временной потере трудоспособности,

(2) профсоюзных или

38241084″>(3) неприбыльных организаций.Если подарки продаются другим субъектам (обычным юрлицам, предпринимателям), то льгота не применяется, а значит, производитель/торговец на таких покупателей оформляет обычную, а не льготную НН.

Во-вторых, в набор новогоднего подарка должны входить только кондитерские изделия, игрушки отечественного производства и фрукты, общей стоимостью не более 8 % прожитминимума для трудоспособного лица, установленного законом на 1 января отчетного налогового года. Так, для продаж в период с 15.11.2020 г. — 31.12.2020 г. стоимость подарка не должна превышать 168,16 грн (2102 грн х 8 %).

НДС-последствия льготной поставки

Применение вышеуказанными производителями и торговцами НДС-льготы приводит к следующим налоговым последствиям.

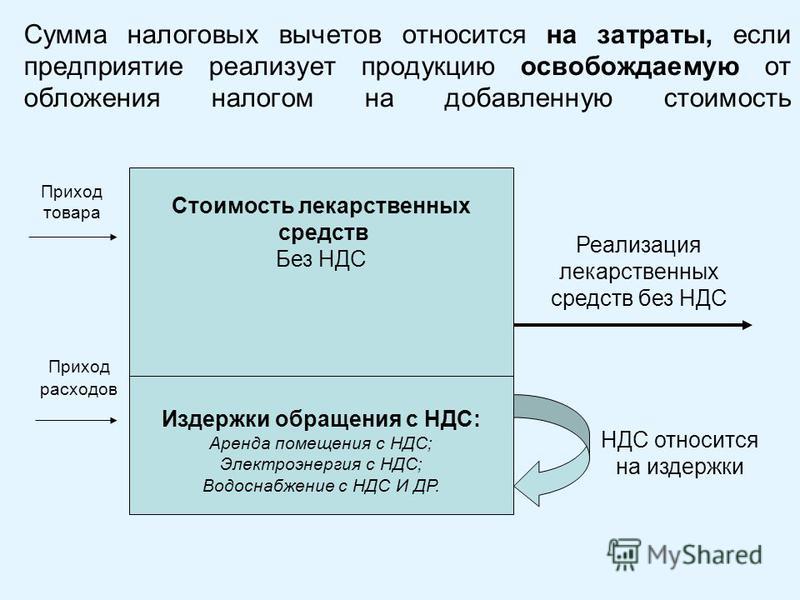

Во-первых, необходимо начислить распределительные налоговые обязательства по НДС по покупкам, предназначенным для одновременного использования в облагаемой и льготной деятельности (п. 199.1 НКУ).

Во-вторых, если реализуются льготные подарки, то входной НДС с их стоимости (для производителей — со стоимости сырья/услуг) компенсируется начислением налоговых обязательств по НДС на основании п.п. «а» п. 198.5 НКУ.

Имейте в виду: применение НДС-льготы —дело НЕ добровольное. То есть отказаться от ее применения (если продажи действительно под нее подпадают) не получится. Последствия игнорирования НДС-льготы грозит доначислениями фискалами при проверке компенсирующих и распределительных НО, а также штрафом за нерегистрацию таких НН.

Также не забудьте, что в связи с использованием льготы нужно заполнить приложение Д6 к НДС-декларации за тот отчетный период, в котором была осуществлена льготируемая поставка. Под поставкой льготных новогодних подарков нужно понимать

Под поставкой льготных новогодних подарков нужно понимать

первое событие (оплату/отгрузку), которое приходится на период с 15 ноября текущего года по 15 января следующего года

Льгота в действующем Справочнике льгот (письмо ГНСУ от 01.10.2020 г. № 100/2) указана под кодом 14060204.

НДС-последствия у дарителя подарков

Опишем НДС-последствия, если продажа новогоднего подарка не вписалась в условия применения НДС-льготы. Например, когда предприятие за свой счет приобретает подарки для детей сотрудников.

Подарки за счет предприятия. В таком случае предприятие при закупке подарков у плательщика НДС (производителя или торговца) получает право на НК на основании «обычной» НН по ставке 20 % (при условии ее регистрации в ЕРНН).

38242294″>При этом ясно, что при бесплатной раздаче новогодних подарков для детей сотрудников обосновать включение их стоимости в продажную стоимость своих товаров/услуг не получится (напомним, этого требуют фискалы для неначисления НДС по п. 188.1 НКУ (см. 101.05 БЗ)). Следовательно, в таком случае будут работать общие НДС-правила как при обычной бесплатной раздаче товаров.А именно: выдача подарка приравнивается к поставке для целей НДС (п.п. 14.1.191 НКУ). Как следствие, возникает объект обложения НДС и необходимость начисления НО исходя из минбазы (п. 188.1 НКУ). При этом составить придется две налоговые накладные (п. 15 Порядка № 1307):

— первую — на договорную (т. е. нулевую) стоимость и

— вторую — исходя из минбазы.

В «шапке» первой НН в поле «Не підлягає наданню отримувачу…» ставим отметку «X» и тип причины «02».

При составлении второй НН на сумму превышения согласно п. 15 Порядка № 1307 плательщик составляет сводную НН (не позже последнего дня месяца, в котором произошли такие операции) с указанием сумм превышения отдельно по каждой поставке за отчетный период (абз. 11 п. 201.4 НКУ). В «шапке» НН указываем код сводности «3» (п. 11 Порядка № 1307). В поле «Не підлягає наданню отримувачу…» ставим отметку «Х» и тип причины «15».

А вот компенсирующие НО начислять не нужно. Разъяснения налоговиков последних лет свидетельствуют о том, что

при бесплатных передачах достаточно начислить только одни НО: если начислили по п. 188.1 НКУ, то по п. 198.5 НКУ уже начислять не нужно

Подарки за счет профсоюза или неприбыльной организации. Если детские новогодне-рождественские подарки/билеты закупаются за счет средств профсоюзных или других неприбыльных организаций, то для их производителей и торговцев (!) действует освобождение от НДС. Значит, если профсоюз (плательщик НДС) закупает у производственных и торговых предприятий детские праздничные подарки, отвечающие требованиям Закона № 2117, то «входного» НК по таким операциям у профсоюза не будет. А вот при выдаче члену профсоюза такого подарка придется начислить НО по НДС по вышеописанным правилам бесплатной поставки.

Если детские новогодне-рождественские подарки/билеты закупаются за счет средств профсоюзных или других неприбыльных организаций, то для их производителей и торговцев (!) действует освобождение от НДС. Значит, если профсоюз (плательщик НДС) закупает у производственных и торговых предприятий детские праздничные подарки, отвечающие требованиям Закона № 2117, то «входного» НК по таким операциям у профсоюза не будет. А вот при выдаче члену профсоюза такого подарка придется начислить НО по НДС по вышеописанным правилам бесплатной поставки.

Таким образом, НДС-последствия в части НО у дарителя будут такие, как описано выше. То есть придется начислить НО не ниже минбазы согласно п. 188.1 НКУ. В то же время налогового кредита у такого дарителя не будет.

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при первом варианте отражения в учете факта выдачи подарков бывшим работникам и партнерам по бизнесу – физическим лицам, не состоящим в штате организации | |||

1 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | 91-1 | Отражена стоимость подарка, выданного партнеру по бизнесу в составе прочих доходов организации-дарителя |

2 | 91-2 | 41-1 | Отражена в составе прочих расходов организации-дарителя учетная стоимость подарка, приобретенного для партнера по бизнесу, если при покупке он учитывался на счете 41 «Товары» или |

| 91-2 | 10-6 | Отражена в составе прочих расходов организации-дарителя учетная стоимость подарка, приобретенного для партнера по бизнесу, если при покупке он учитывался на счете 10 «Материалы» или |

| 91-2 | 43 | Отражена в составе прочих расходов организации-дарителя учетная стоимость подарка, если организация дарит продукцию собственного производства |

Бухгалтерские проводки при втором варианте отражения в учете факта выдачи подарков бывшим работникам и партнерам по бизнесу – физическим лицам, не сотстоящим в штате организации | |||

1 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | 41-1 | Отражена на расчетах с разными дебиторами и кредиторами учетная стоимость подарка, выданного бывшему работнику или партнеру по бизнесу, если при покупке он учитывался на счете 41 «Товары» или |

| 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | 10-6 | Отражена на расчетах с разными дебиторами и кредиторами учетная стоимость подарка, выданного бывшему работнику или партнеру по бизнесу, если при покупке он учитывался на счете 10 «Материалы» или |

| 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | 43 | Отражена на расчетах с разными дебиторами и кредиторами учетная стоимость подарка, выданного бывшему работнику или партнеру по бизнесу, если организация дарит продукцию собственного производства |

2 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | 91-1 | Отражена в составе прочих доходов организации-дарителя сумма превышения стоимости выданного подарка над его учетной стоимостью |

Бухгалтерские проводки при отражении факта удержания НДС при безвозмездной передаче подарков физическим лицам, не состоящим в штате организации | |||

1 | 91-2 | 68 субсчет «Расчеты по НДС» | Начислен НДС с безвозмездной реализации по рыночной цене выданного подарка в соответствии с НК РФ |

Бухгалтерские проводки при погашении стоимости подарков (если принято решение компетентного органа организации), в случае создания организацией резерва – за счет средств специального фонда | |||

1 | 76 субсчет «Специальный фонд» | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | Погашена стоимость подарка, выданного физическому лицу за счет средств специального фонда организации-дарителя |

Бухгалтерские проводки при погашении стоимости подарков (если принято решение компетентного органа организации) если организацией не создается резерв – за счет прочих расходов организации | |||

1 | 91-2 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | Стоимость подарка, выданного физическому лицу, отражена в составе прочих расходов организации-дарителя |

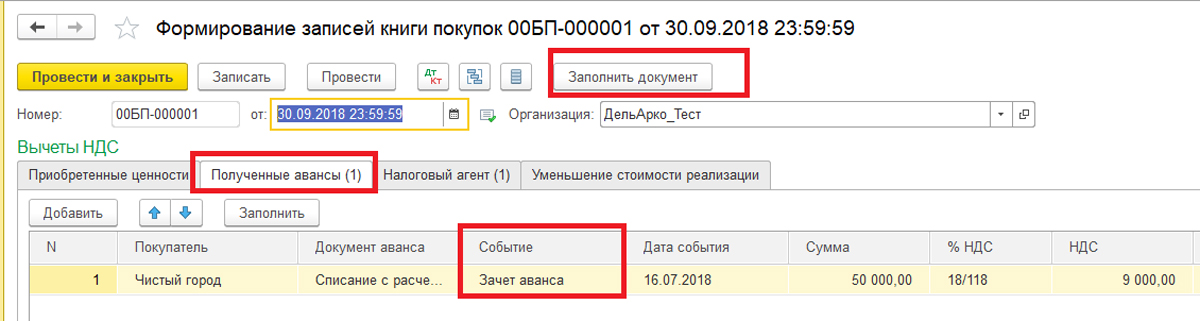

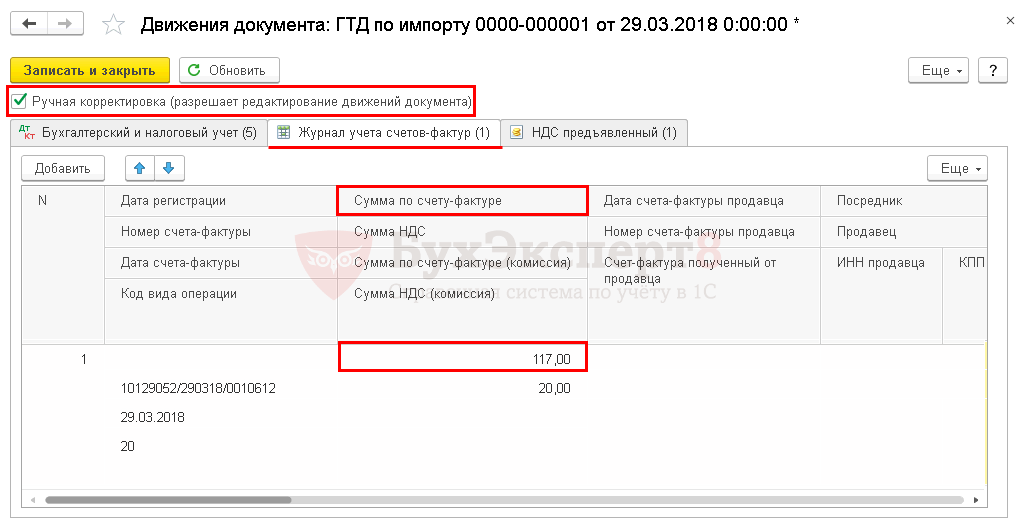

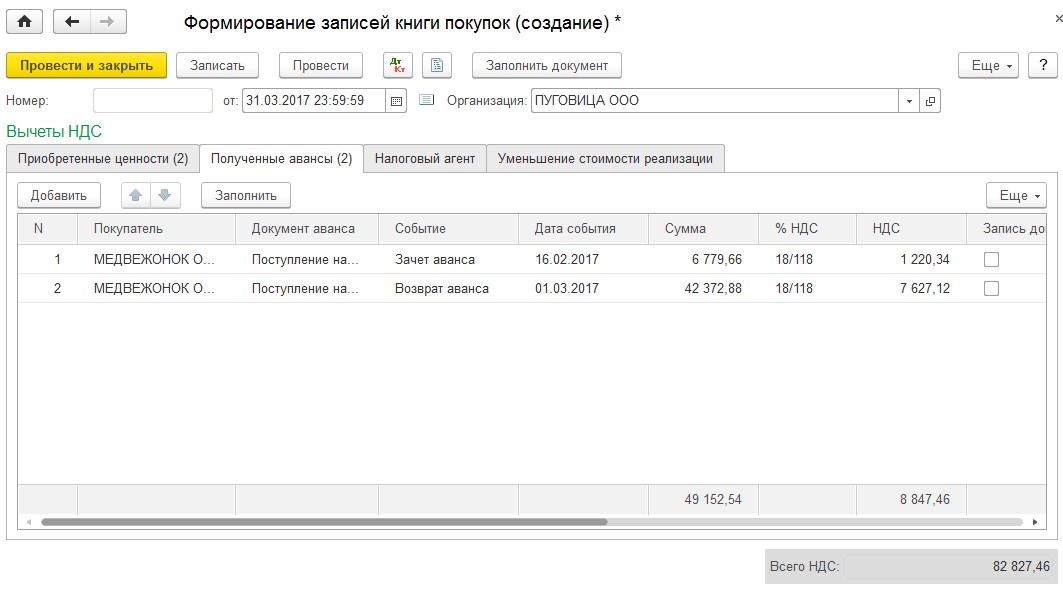

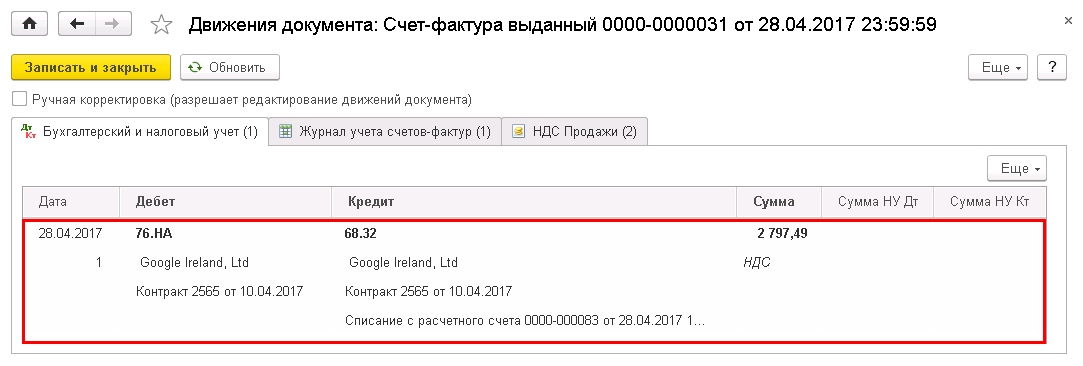

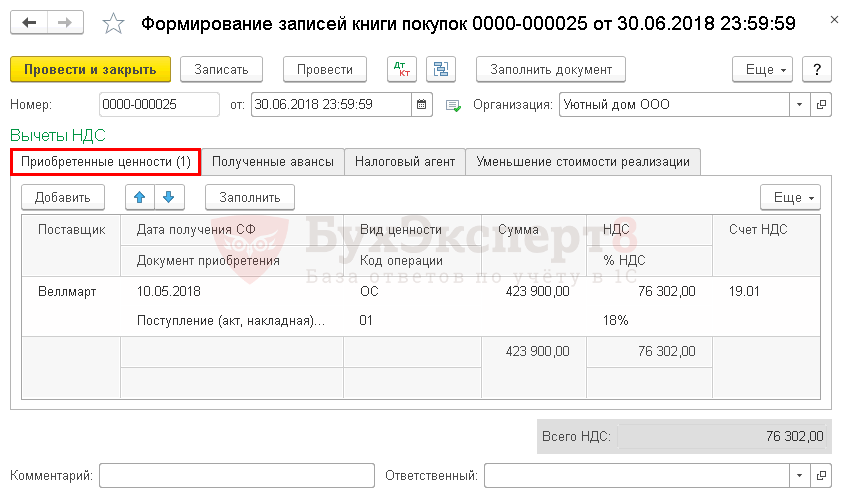

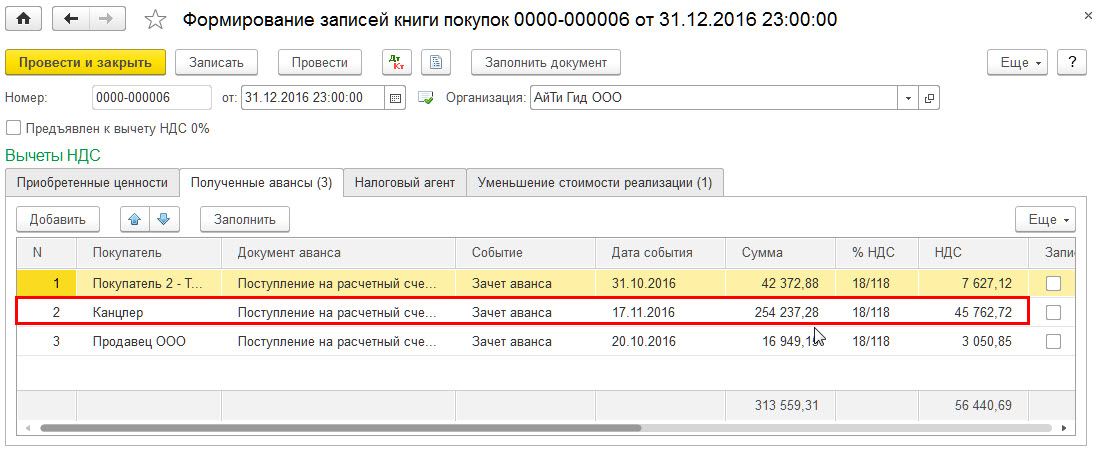

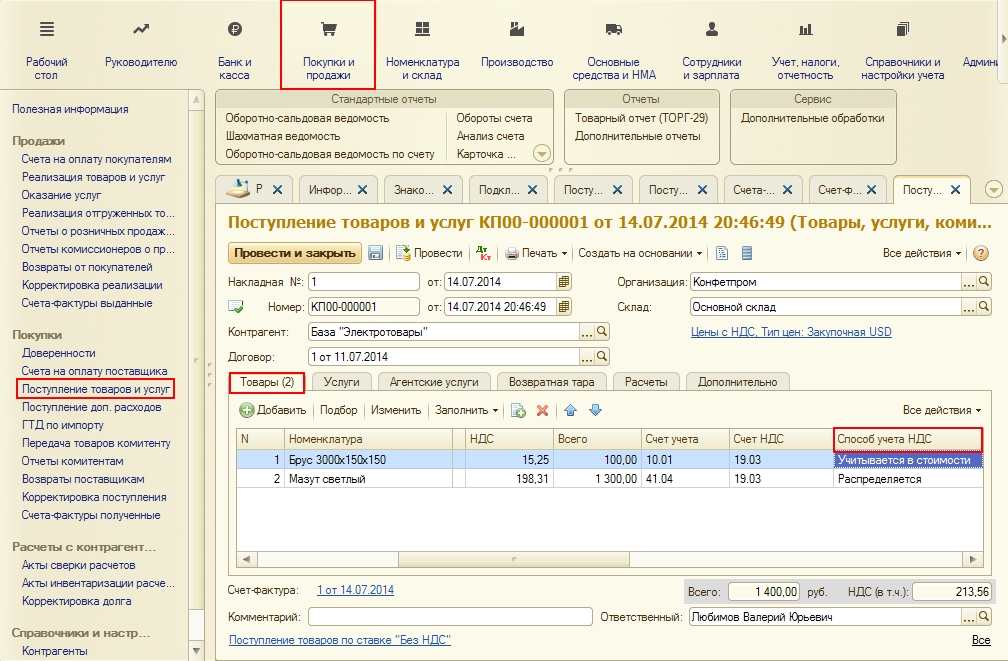

«Отражение начисления НДС» в 1С 8.

3 Бухгалтерия предприятия 3.0

3 Бухгалтерия предприятия 3.0Название документа «Отражение начисления НДС» говорит о своем предназначении. Помимо выполнения очевидной функции в программе 1С 8.3 Бухгалтерия предприятия 3.0 формирует проводки.

Документ применяется:-

при оформленной реализации через документ «Операции, введенные вручную»;

-

при создании корректировки операции по НДС;

-

при упрощенном учете НДС.

Для создания документа переходим на вкладку меню «Операции», находим раздел «НДС» и нажимаем ссылку «Отражение начисления НДС».

Попадаем в журнал документов. Нажимаем «Создать», сформируется пустая форма документа.

Форма имеет стандартный набор полезных инструментов в верхней панели и несколько вкладок для ввода информации.

-

Организация;

-

Контрагент;

-

Договор с указанным контрагентом;

-

Ссылка «НДС в сумме» предназначена для выбора дополнительных параметров по отражению НДС (в сумме или сверху) и типа цен.

-

Раздел формы «Настройки» содержит обязательное к заполнению поле «Код вида операции», для выбора параметра нажимаем три точки справа в поле и заходим в справочник кодов, где и производим выбор.

Вкладка «Товары и услуги» будет содержать перечень товаров/услуг, по которым нужно отразить НДС. Заполнение обычно на основании расчетного документа.

Вкладка «Документы оплаты» предназначена для отражения имеющихся платежных документов по этой операции.

Вкладка «Дополнительно» служит для ввода реквизитов по грузоотправителю и грузополучателю. Как правило, эти данные подтягиваются автоматически из карточки контрагента. При необходимости реквизиты можно изменить, если отличаются от заявленных. Вся информация с этой вкладки попадает в печатную форму документов.

После заполнения всех вкладок информацией регистрируем «Счет-фактуру», для этого внизу предусмотрена соответствующая ссылка.

Для примера создадим документ «Отражение начисления НДС» и отметим галочкой пункт «Формировать проводки». В табличную часть добавим товар:

В нижней части формы можно увидеть сумму НДС, предназначенную к начислению.

Проводим документ и смотрим проводки с отражением в регистре «Бухгалтерский и налоговый учет»:

И с отражением в регистре «НДС продажи»:

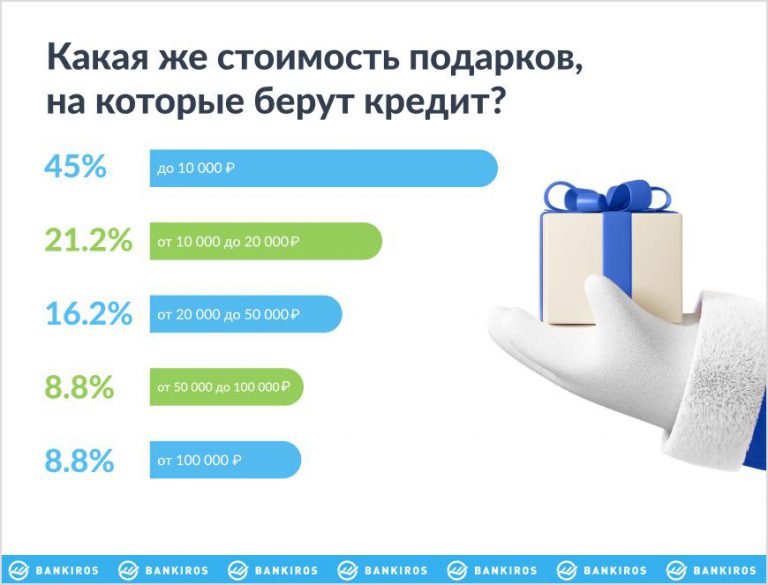

НДС с подарков сотрудникам

Облагается ли НДС передача подарков сотрудникам

Проблемная ситуация. Организация к Новому году вручает сотрудникам подарки. Нужно ли исчислять НДС со стоимости этих подарков, если их вручение предусмотрено положением о премировании работников?

Организация к Новому году вручает сотрудникам подарки. Нужно ли исчислять НДС со стоимости этих подарков, если их вручение предусмотрено положением о премировании работников?

В.Н. Жилкина, аудитор аудиторской консалтинговой компании «Юкон / Эксперты и Консультанты»:

«С точки зрения налогообложения при вручении подарков работникам возникает передача права собственности на товары на безвозмездной основе. А согласно пп. 1 п. 1 ст. 146 НК РФ передача права собственности на товары, результатов выполненных работ, оказанных услуг на безвозмездной основе признается реализацией товаров (работ, услуг) и, следовательно, является объектом обложения НДС.

Вместе с тем в некоторых случаях вручение подарков работникам не является реализацией товаров и их стоимость не включается в налоговую базу по НДС. Речь идет о следующих нормах Трудового кодекса. Так, в ст. 135 ТК РФ указано, что системы оплаты труда (включая системы доплат и надбавок стимулирующего характера, а также системы премирования), действующие в организации, устанавливаются коллективными договорами, соглашениями, локальными нормативными актами организаций и трудовыми договорами.

Аналогичной точки зрения придерживаются и суды (Постановления ФАС Центрального округа от 02.06.2009 по делу N А62-5424/2008, ФАС Уральского округа от 23.01.2006 N Ф09-6256/05-С2 и ФАС Северо-Западного округа от 20.11.2008 по делу N А05-10210/2007, причем Определением ВАС РФ от 29.01.2009 N ВАС-27/09 отказано в передаче данного дела в Президиум ВАС РФ)».

Л.В. Королева, консультант первого дома консалтинга «Что Делать Консалт»:

«Вручение подарков работникам к Новому году рассматривается как безвозмездная передача товаров, так как у получающей стороны не возникает встречного обязательства.

Тем не менее есть случаи, когда дарение не признается реализацией товаров и, следовательно, не возникает объекта обложения НДС. Согласно ст. 191 Трудового кодекса работодатель может объявлять работникам благодарность, выдавать премии, награждать подарками. Такого рода поощрения можно отнести к системе оплаты труда. Но виды поощрений должны быть установлены трудовыми или коллективными договорами, соглашениями, локальными актами, как того требует трудовое законодательство. Данная точка зрения подтверждается Постановлением ФАС Восточно-Сибирского округа от 05.03.2008 N А19-14863/07-20-Ф02-728/08.

Отметим, что позиция Минфина по данному вопросу однозначна и налоговые органы в ходе проверки будут руководствоваться тем, что подарки сотрудникам организации являются объектом обложения НДС. Если не начислять НДС на стоимость подарков, то свою точку зрения придется отстаивать в суде. Возможно, если такой вид поощрения будет прописан в положении о премировании, суд встанет на защиту организации».

Если не начислять НДС на стоимость подарков, то свою точку зрения придется отстаивать в суде. Возможно, если такой вид поощрения будет прописан в положении о премировании, суд встанет на защиту организации».

Интересные статьи:

- НДС онлайн прописью

Калькулятор НДС онлайн Инструкции по работе с Калькулятором НДС Рекомендуем сначала выбрать «Тип расчета» (Выделить…

- Налоговая база НДС

Особенности определения налоговой базы В зависимости от вида деятельности организации, существуют нюансы в формировании налоговой…

- Формула как выделить НДС

Зачем нужно знать точный размер НДС Особенностью НДС как косвенного налога является возможность применения вычета.…

- Работа ИП с НДС

Какое решение выбрать Чтобы минимизировать свои риски ИП и ООО на упрощенке выгоднее не оформлять…

Подарки Д.Фирташу. В.Путин — скидки, В.Янукович -НДС?

Законопроект об отмене НДС на импорт природного газа в Украину разработан правительством по указанию Президента В. Януковича в интересах владельца холдинга Group DF Д.Фирташа.

Януковича в интересах владельца холдинга Group DF Д.Фирташа.

Законопроект об отмене НДС на импорт природного газа в Украину разработан правительством по указанию В. Януковича в интересах владельца холдинга Group DF Д.Фирташа.

С таким смелым заявлением на заседании Верховной Рады Украины 9 января 2014 г выступил депутат от ВО Свобода И.Швайка, который прокомментировал одобрение Кабмином соответствующего законопроекта.

И.Швайка отметил, что согласно уже сложившейся практике работы нынешнего правительства под руководством Н.Азарова, такой важный вопрос был внесен на рассмотрение с голоса, то есть без предварительного обсуждения.

Кроме того, инициирование таких изменений является еще и прямым нарушением Бюджетного кодекса.

По предварительным расчетам, потери госбюджета в случае принятия такого закона могут составить около 2 млрд грн /мес.

«Очевидно, что этот законопроект является не чем иным, как лоббированием интересов Дмитрия Фирташа, для удобства которого, по личному распоряжению Януковича и при не особо активных возражениях со стороны министра финансов был внесен законопроект.

Напомним, Украина с 1 января 2014 г возобновила взимание НДС при импорте газа.

Президент В.Янукович в конце 2013 г поручил вице-премьеру Ю.Бойко подготовить до 10 января 2014 г законопроект, который бы снова освободил импорт газа от уплаты НДС.

Это можно рассматривать, как новогодний подарок, в то время, как сентябрьские скидки по газу были будничными.

Если 27 сентября 2013 г Д.Медведев порадовал нефтегазовую общественность вопросом к И.Сечину о миноритариях ТНК-ВР на Форуме Сочи-2013, на другом форуме, гораздо более высокого уровня, уже В.Путин также сделал неожиданное сообщение, но уже по Украине.

На форуме АТЭС в Индонезии В.Путин сообщил сенсационную весть о том, что Газпром предоставил Украине скидку на газ для закачки в подземные хранилища газа (ПХГ).

После судорожного анализа происходящих в последний месяц переговорных боев, стало понятным, что В. Путин говорил о продаже 5 млрд м3 газа компании Ostchem Holding Д.Фирташа.

Путин говорил о продаже 5 млрд м3 газа компании Ostchem Holding Д.Фирташа.

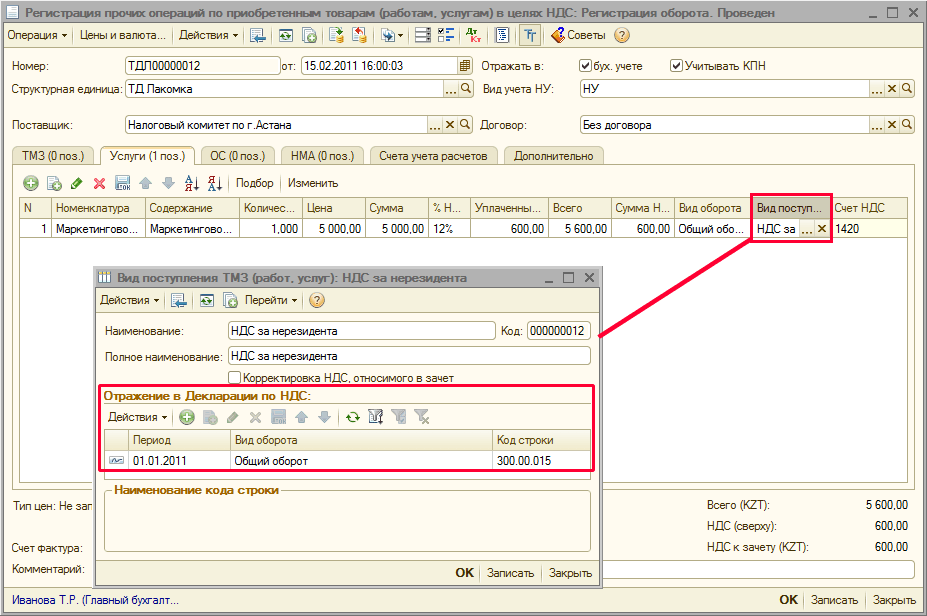

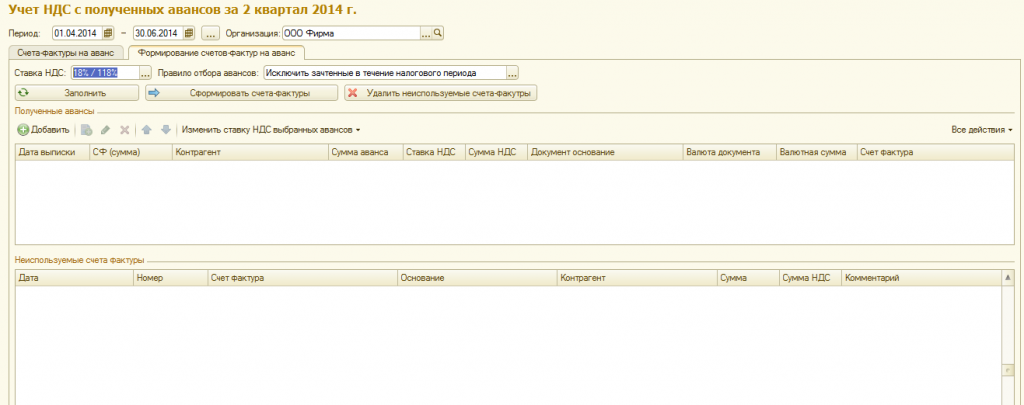

Подарки для детей работников, НДС в зачет

Из вопроса следует, что все указанное в вопросе относится к 2017 году, поэтому ответ будет представлен с учетом налогового законодательства в редакции 2017 года.

В соответствии с подпунктом 1) пункта 1 статьи 257 Налогового кодекса РК НДС не относится в зачет, если подлежит уплате в связи с получением товаров, работ, услуг, используемых не в целях облагаемого оборота.

Продукты на праздничный обед и подарки детям сотрудников приобретены Вашей Компанией НЕ в целях облагаемого оборота, соответственно, Вы не вправе данный НДС относить в зачет.

Что касается отражения в налоговой отчетности по форме 300.00, то согласно подпункту 5) пункта 16 Правил составления налоговой отчетности (декларации) по налогу на добавленную стоимость (форма 300. 00) за 2017 год, данные обороты по приобретению подарков и продуктов 300.00.015 «Товары, работы, услуги, приобретенные без НДС и по которым зачет не разрешен».

00) за 2017 год, данные обороты по приобретению подарков и продуктов 300.00.015 «Товары, работы, услуги, приобретенные без НДС и по которым зачет не разрешен».

При этом, в данной строке указывается сумма оборота по приобретению без НДС.

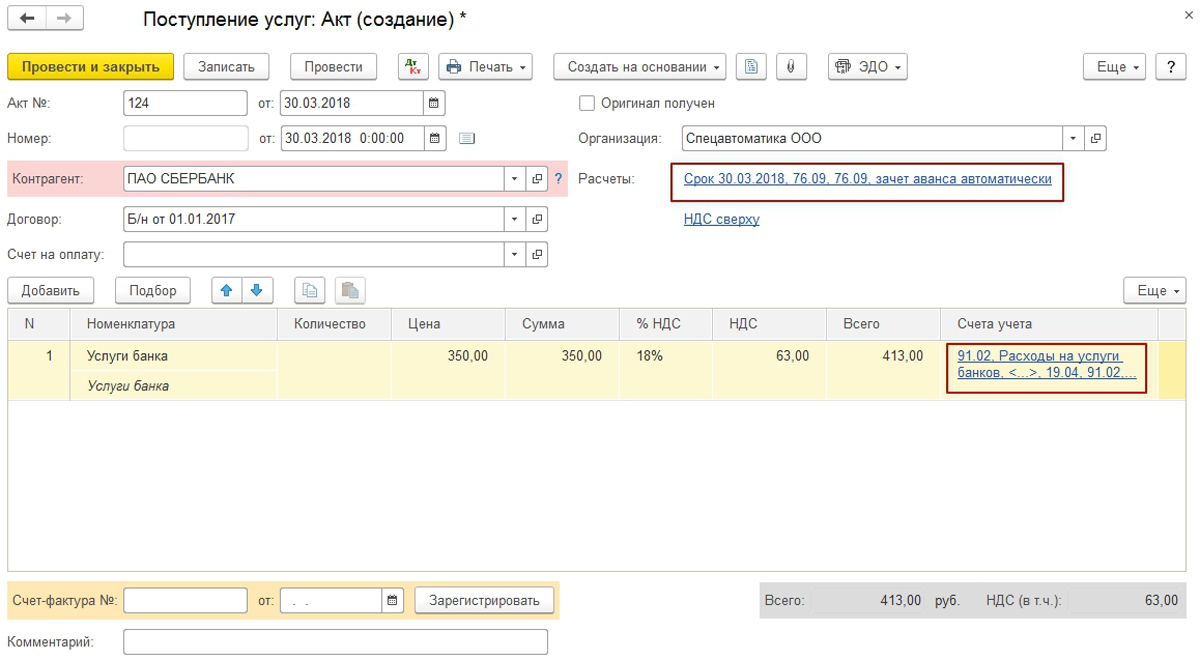

Соответственно, в 1С Вам необходимо отразить таким образом, чтобы в декларации по форме 300.00 в строке 300.00.015 данный оборот отразился без учета НДС.

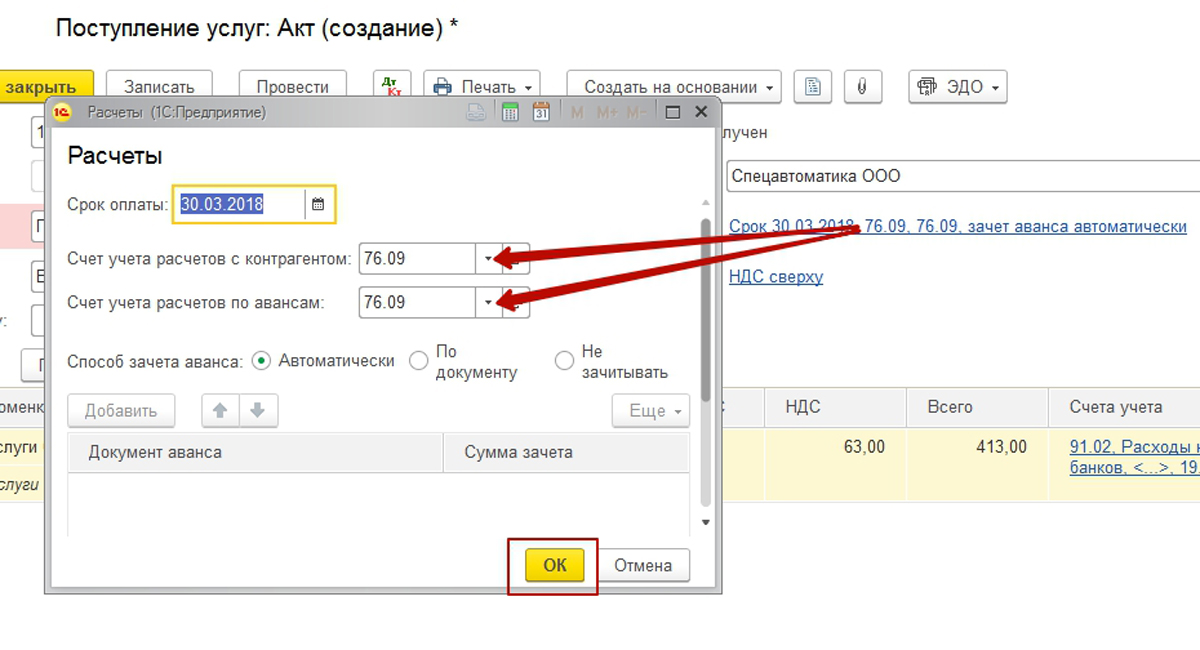

Что касается 1С, то обращаем Ваше внимание, что наши консультации не призваны обучать работе в 1С, поэтому все нижеуказанное представлено только в виде рекомендации и отдельного мнения Консультанта:

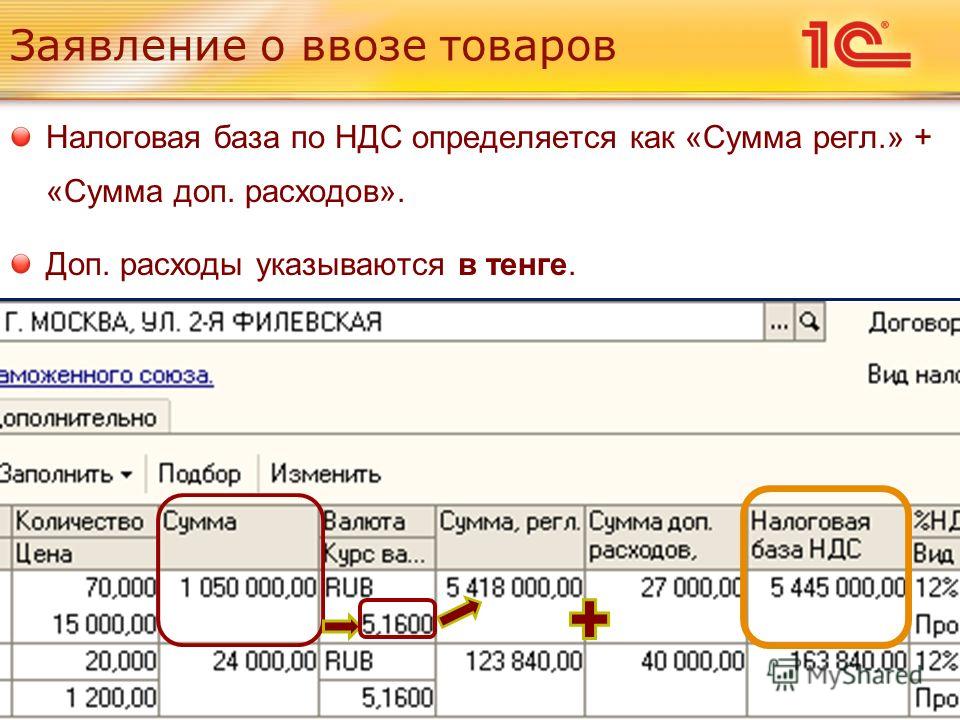

Можем порекомендовать в операции «Поступление ТМЗ и услуг» выделить НДС согласно полученным счетам-фактурам и сформируются следующие бухгалтерские записи:

— Дебет 1300 Кредит 3310/1251 – поступление товаров без учета НДС и

— Дебет 1420 Кредит 3310/1251 – выделение НДС по поступившим товарам.

Согласно вышеуказанным бухгалтерским записям и записям в регистры 1С, в строке 300.00.015 формы 300.00 отразится только стоимость приобретенных товаров без учета НДС.

Т.к. НДС в зачет по указанным приобретениям Вы отнести не можете, поэтому можем порекомендовать:

1. Сумму НДС, выделенную в документе поступления по приобретенным продуктам к праздничному столу, ручной операцией списать на расходы, не относимые на вычеты:

— Дебет 7210 (не относимые на вычеты) Кредит 1420.

2. Сумму НДС, выделенную в документе поступления по приобретенным подаркам для детей сотрудников, попробовать списать на стоимость данных подарков через «Поступление доп. расходов». Сумма данного документа будет равняться сумме НДС, выделенной в основном документе поступления. При этом, в документе поступления доп. расходов субконто вида поступления можно выбрать «Прочий оборот по приобретению» (или аналогичный), при выборе которого эта сумма не попадет в форму 300. 00.

00.

В результате оборот в целях НДС для строки 300.00.015 не изменится, а вот стоимость подарков в составе ТМЗ будет увеличена на сумму НДС, проведенную через поступление доп. расходов.

Далее, согласно статье 164 Налогового кодекса РК, подарки детям сотрудников будут признаваться доходами сотрудников в натуральной форме, которые подлежат обложению всеми налогами, взносами, отчислениями аналогично заработной плате.

Поэтому, Вы должны начислить доход сотрудникам в натуральной форме, исчислить с него все требуемые налоги, взносы отчисления аналогично заработной плате и в конце перекрыть образовавшуюся задолженность на счете 3350 за счет стоимости подарков на счетах 1300 через документ «Списание ТМЗ».

Применение онлайн‑кассы: прошивка под НДС 20%, подарки сотрудникам и инвестиционные паи

В новости рассмотрены следующие вопросы: нужно ли применять ККТ при передаче денежного подарка сотруднику, оформляются ли чеком операции по купле-продаже инвестиционных паев и о необходимости до конца года перепрограммировать ПО онлайн-кассы.

Онлайн-кассы нужно «перепрошить» из-за повышения НДС

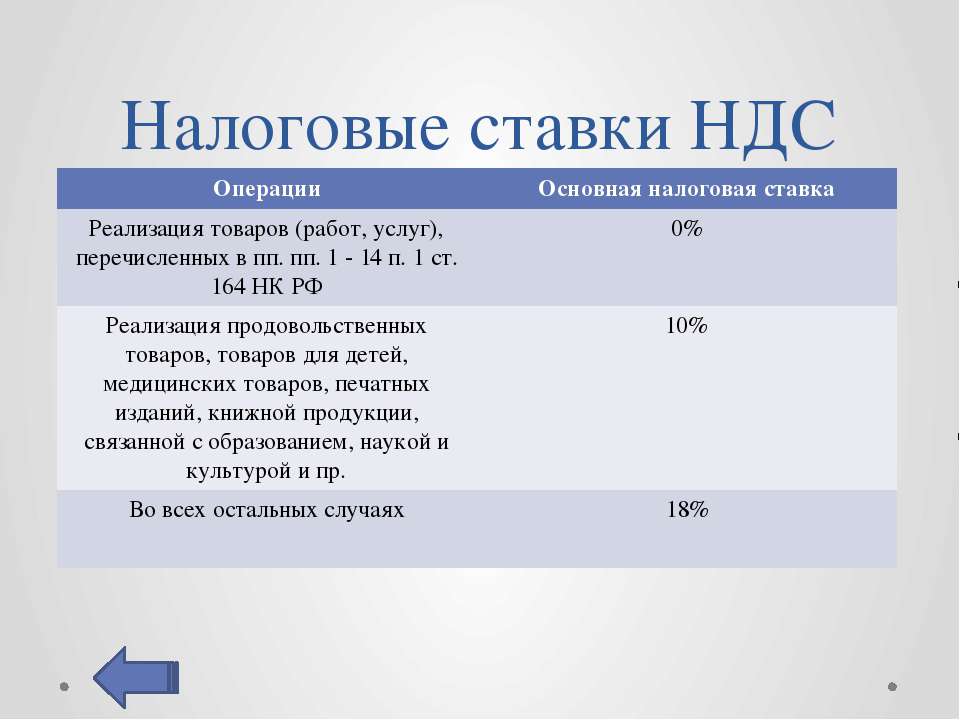

ФНС напомнила, что со следующего года ставка НДС установлена в размере 20%. Это нужно учесть пользователям онлайн-касс.

Ставка НДС является одним из необходимых реквизитов кассового чека в соответствии со пунктом 1 статьи 4.7 закона 54-ФЗ. Если НДС не применяется, реквизит принимает значение «сумма расчета по чеку без НДС». В остальных случаях в нем указывается один из 5 вариантов применяемой ставки: 18%, 10%, 0%, расчетная ставка 18/118 либо расчетная ставка 10/110.

Как известно, в 2019 году НДС поднимется до 20%. Соответственно, реквизиты чека будут изменены — Налоговая служба уже передала приказ об этом в Министерство юстиции. Когда его зарегистрируют (однако не раньше начала 2019 года), в чеках и БСО должны будут отражаться новые ставки НДС — 20% и расчетная ставка 20/120. В связи с этим чиновники напоминают о необходимости своевременно перепрограммировать программное обеспечение онлайн-касс.

Денежный подарок сотруднику передается без чека

Минфин уже говорил о том, что расчеты со своими сотрудниками работодатель осуществляется без применения кассовой техники. Однако непонятные моменты у пользователей все еще остаются. Например, в одном из писем задан вопрос о необходимости применения ККТ при передаче сотруднику денежных средств по договору дарения. Чиновники поясняют: применять ККТ в том случае необходимости нет.

Понятие «расчет» с целью применения 54-ФЗ включает прием и выплату денежных средств, в том числе в безналичном порядке, за товары, работы и услуги. При этом в этот термин входит получение и возврат аванса и предоплаты, расчеты, связанные с выдачей и возвратом кредитов и займов, предоставлением либо получением иного встречного предоставления. Однако все эти способы расчета так или иначе связаны с реализацией товаров, работ и услуг.

Передача денежных средств сотруднику в дар никак не связана с приобретением им у своего работодателя товаров, работ либо услуг. Поэтому кассовая техника применяться не должна. Такой вывод содержится в письме Минфина от 31 августа 2018 года № 03-01-15/62431.

Поэтому кассовая техника применяться не должна. Такой вывод содержится в письме Минфина от 31 августа 2018 года № 03-01-15/62431.

При расчетах по купле-продаже инвестиционных паев ККТ не применяется

Расчеты, связанные с покупкой и продажей паев инвестиционного фонда, проводятся без формирования кассового чека. Это следует из письма Минфина от 14 сентября 2018 года № 03-01-15/65931.

В соответствии с законом от 29 ноября 2001 года № 156-ФЗ «Об инвестиционных фондах», пай является ценной бумагой, которая удостоверяет долю владельца в праве собственности на имущество, составляющее этот фонд. А в статье 2 закона 54-ФЗ говорится о том, что операции при купле и продаже ценных бумаг проводятся без обязательного применения кассовой техники.

Эксперты: ККТ и БСО одновременно применять можно

Если в организации есть касса, и обычно выбиваются чеки, это не исключает возможности при оказании услуг населению выписывать БСО. Иначе говоря, компании и ИП при оказании услуг непосредственно населению могут выписывать БСО, а во всех остальных случаях, когда того требует 54-ФЗ, выбивать кассовые чеки. Закон не содержит запрета на такой порядок, причем даже в рамках одного вида деятельности. Но важно помнить, что БСО можно выписывать только при расчетах наличными деньгами или банковской картой с ее предъявлением.

Иначе говоря, компании и ИП при оказании услуг непосредственно населению могут выписывать БСО, а во всех остальных случаях, когда того требует 54-ФЗ, выбивать кассовые чеки. Закон не содержит запрета на такой порядок, причем даже в рамках одного вида деятельности. Но важно помнить, что БСО можно выписывать только при расчетах наличными деньгами или банковской картой с ее предъявлением.

Деловые акции (Уведомление об НДС 700/7)

Деталь

Это уведомление отменяет и заменяет Уведомление 700/7 (28 мая 2012 г.).

1. Обзор

1.1 Информация в этом уведомлении

В этом примечании объясняется порядок учета НДС для:

- бизнес-подарки

- образцов

- различных схем продвижения бизнеса

Он предназначен для помощи в учете и уплате правильной суммы НДС.

Не покрывает:

1.2 Изменения в этом уведомлении

Техническое содержание раздела 8 было обновлено с учетом изменений в законодательстве и политике в отношении ваучеров.

Добавлен раздел 9, касающийся обработки ваучеров, выданных после 1 января 2019 года.

В пункт 2.2 внесены изменения, разъясняющие значение подарка.

Пункт 2.14 был добавлен для объяснения порядка выбытия устаревших запасов.

Другой текст изменен для удобства чтения.

1.3 Кому следует использовать это уведомление

Это уведомление предназначено для предприятий, которые:

- дарить товары или услуги

- раздавать товары, являющиеся образцами своих запасов

- участвуют в схемах продвижения бизнеса, например, схемах возврата денег или когда товары или услуги предоставляются в качестве вознаграждения розничным или торговым клиентам

- участвуют в выпуске, поставке или погашении купонов или ваучеров

1.4 Руководство по интерпретации

Рекомендации в этом уведомлении не являются частью закона и не отменяют его. Он отражает нашу интерпретацию закона и существующую практику. Приведенный ряд примеров не обязательно является исчерпывающим. Если у вас есть какие-либо сомнения относительно обязательств по НДС для ваших собственных поставок, вам следует обратиться в нашу консультационную службу.

Приведенный ряд примеров не обязательно является исчерпывающим. Если у вас есть какие-либо сомнения относительно обязательств по НДС для ваших собственных поставок, вам следует обратиться в нашу консультационную службу.

2. Товарные подарки

2.1 Бесплатные товары в подарок бесплатно

Бесплатный подарок означает, что вы не получаете вознаграждения в виде денег (денежное вознаграждение) или неденежного вознаграждения.Подробнее см. Раздел 5.

Если вы отдаете товары и имеете право на возмещение НДС по ним в качестве предварительного налога, и вы не получаете за них платеж или иное возмещение, вы должны учитывать НДС по их себестоимости. За исключением случаев, когда они могут рассматриваться как деловой подарок в соответствии с пунктом 2.3.

2.2 Определение «делового подарка»

Деловой подарок — это подарок товаров, который сделан в ходе продвижения вашего бизнеса и за который вы имели право потребовать возмещения НДС, уплаченного при его покупке, в качестве предварительного налога. Под «подарком» мы подразумеваем определенную, добровольную и безоговорочную передачу товара без вознаграждения.

Под «подарком» мы подразумеваем определенную, добровольную и безоговорочную передачу товара без вознаграждения.

Деловые подарки включают в себя широкий спектр товаров от брошюр, плакатов и рекламных материалов до дорогих товаров, представленных в качестве «деловых подарков».

Сюда также входят:

- Премии за выслугу лет и пенсионные подарки

- товары, поставленные работникам по схемам дежурства или охраны труда

- единиц передано торговым клиентам

- товаров в благодарность покупателям

- призов товаров в бесплатных лотереях, конкурсах и розыгрышах из игровых автоматов и игровых автоматов, дополнительную информацию см. В Примечании 701/29.

2.3 Когда учитывать НДС по деловым подаркам в виде товаров

Вам не нужно учитывать НДС по деловым подаркам, сделанным одному и тому же лицу, при условии, что общая стоимость всех подарков, которые вы делаете этому лицу, не превышает 50 фунтов стерлингов без НДС в течение любого 12-месячного периода. Чтобы проверить это, вы можете выбрать любой 12-месячный период, который включает день, когда был сделан подарок.

Чтобы проверить это, вы можете выбрать любой 12-месячный период, который включает день, когда был сделан подарок.

Обычно вы должны учитывать итоговый налог на общую себестоимость всех подарков, если применяется следующее:

- Общая стоимость деловых подарков, переданных одному и тому же лицу в течение любого 12-месячного периода, превышает 50 фунтов стерлингов

- вы имели право требовать НДС с покупки в качестве предварительного налога

Как рассчитать стоимость объясняется в Примечании 700.

2.4 Подарки, используемые получателем в деловых целях

Если вы дарите товары, с которых подлежит уплате НДС, кому-либо, кто использует эти товары в коммерческих целях, это лицо может, если оно зарегистрировано в качестве НДС, возместить НДС в качестве предварительного налога в соответствии с обычными правилами. Вы не можете выставить счет-фактуру, чтобы предоставить получателю приемлемые доказательства в поддержку требования о возмещении предналога, вы можете использовать свою обычную документацию по счету-фактуре и включить следующее заявление:

‘Налоговое свидетельство — данные товары не оплачиваются. Выходной налог в размере XX.XX фунтов стерлингов (укажите сумму) был учтен на поставке. ‘

Выходной налог в размере XX.XX фунтов стерлингов (укажите сумму) был учтен на поставке. ‘

2.5 Подарки предприятиями в некоммерческих целях

Подарки в виде товаров, сделанных в некоммерческих целях, включают те, которые предназначены для личного использования, например, подарок родственнику или другу. Если товары были приобретены не для использования в коммерческих целях, они не являются бизнес-активами, и любой НДС, уплаченный при их покупке, не подлежит возмещению в качестве предварительного налога.

Если предварительный налог был заявлен на товары, которые направляются в личное пользование и раздаются, исходящий налог должен учитываться на ту же сумму и тем же предприятием, которое потребовало предварительный налог.

2,6 Спорт или развлечения

Если компания организует церемонию награждения, на которой вручаются призы или трофеи и участники платят вступительный взнос, то вручение приза или трофея не считается условной поставкой.

Это связано с тем, что часть вступительного взноса рассматривается как оплата за трофеи, и НДС будет учитываться на этой поставке, если применимо все следующее:

- Вы всего лишь организуете мероприятие, на котором раздаются трофеи

- нет других связанных соревнований или событий

- Вы платите за вход на презентацию

2.

7 подарков благотворительным организациям

7 подарков благотворительным организациямТовары, которые вы дарите благотворительной организации или облагаемому налогом лицу (которое заключило договор о получении всей прибыли от последующей продажи благотворительной организации), могут иметь нулевую ставку при условии, что благотворительная организация или облагаемое налогом лицо, которому вы пожертвовали товары, продает, передает или экспортирует их .

Дополнительные сведения о том, как НДС влияет на благотворительность, см. В Примечании 701/1.

2.8 Подарки широкой публике через посредников

Вы можете делать подарки широкой публике через посредников.Например, товары, предоставленные вами как производителем розничному продавцу для раздачи в магазине покупателям. В этом случае, при условии, что пределы оценки для отдельных получателей, описанные в параграфе 2.3, не превышены, вам не нужно учитывать НДС по подаркам, если:

- ни вы, ни посредник не взимаете за них

- товар передан в процессе или для развития вашего бизнеса

- покупатель не обязан ничего делать взамен товара

- товар остается в вашей собственности до передачи конечному покупателю

- неиспользованные товары возвращаются вам или уничтожаются

2.

9 Подарки в рамках бизнес-акций

9 Подарки в рамках бизнес-акцийЕсли вы предлагаете дополнительные товары или услуги вместе с обычными налогооблагаемыми поставками в рамках рекламной кампании, возможно, дальнейшая уплата НДС не взимается. Для получения дополнительной информации см. Раздел 6. Если вы жертвуете призы для конкурсов в газетах или журналах, вам, возможно, придется учитывать НДС.

Для получения дополнительной информации о спонсорстве см. Уведомление 701/41.

2.10 Подарки работникам в виде дорожного топлива и обедов

Особые правила применяются, если вы отдаете дорожное топливо для личного автотранспорта или общественного питания в виде бесплатного питания и напитков для сотрудников.

Если вы предоставляете дорожное топливо бесплатно или по сниженной цене для частных автомобилей, вы производите поставку, и НДС должен быть учтен. Прочтите Уведомление 700/64 для получения дополнительной информации о расходах на автомобили.

Предоставление еды и напитков отражено в Примечании 700 в разделе «Суточные и развлечения персонала».

Дополнительную информацию о бизнес-развлечениях можно также прочитать в Примечании 700/65.

2.11 Продажа товаров, подаренных вам

Вы можете получить в подарок товары, которые затем продаете за вознаграждение.Если вы это делаете и зарегистрированы как плательщик НДС, вы должны учитывать НДС при продаже при условии, что на товары облагается положительная ставка НДС. К благотворительным организациям применяются особые правила.

В пункте 2.4 Уведомления 701/1 объясняется, как вы можете претендовать на предварительный налог.

2.12 Рекламные материалы для торговых точек

НДС не взимается, если вы бесплатно предоставляете материалы для точек продаж розничным торговцам или другим бизнес-клиентам, и эти материалы обеспечивают прямую рекламную поддержку ваших товаров.Примеры включают выставочные стенды, плакаты и аналогичные материалы.

2.13 Подарки призы и поощрительные товары для самозанятых продавцов

Многие компании, занимающиеся прямыми продажами, проводят рекламные акции или схемы стимулирования. Обычно это подарки или вознаграждения продавцам в обмен на:

Обычно это подарки или вознаграждения продавцам в обмен на:

- оказание специальных услуг

- достижение установленных показателей продаж

- выполнение других обязательств

Вознаграждения предоставляются в обмен на неденежное вознаграждение в виде услуг продавцов — см. Также раздел 5.

Есть несколько способов вознаграждения продавцов, например:

- Товары, стоимость которых равна проценту от общего объема продаж, могут быть выбраны продавцом бесплатно, но он должен полностью оплатить любой остаток, превышающий вознаграждение

- продавцу предоставляется возможность получить комиссию в денежной форме, которая может применяться к покупке товаров со скидкой до предела, связанного с достигнутыми продажами.

- продавец может покупать неограниченное количество товаров со скидкой, используя свои собственные деньги в качестве вознаграждения за услуги — обычно при условии достижения минимального уровня продаж

- Вознаграждение в виде товаров бесплатно, со скидкой или по специальной цене в обмен на бронирование будущих мероприятий или достижение продаж

- комбинация любого из вышеперечисленных

Этот список не является исчерпывающим, его основная характеристика заключается в том, что продавцу предоставляется или разрешается покупать со скидкой или по специальной цене товары в обмен на продажи, предоставление услуг или, возможно, и то, и другое. Например, организация мероприятия, приглашение гостей и угощение. Аналогичные меры могут применяться к дистрибьюторам и демонстраторам.

Например, организация мероприятия, приглашение гостей и угощение. Аналогичные меры могут применяться к дистрибьюторам и демонстраторам.

В этих обстоятельствах НДС уплачивается с полной денежной стоимости вознаграждения, а не с любого меньшего вознаграждения, которое может быть оплачено самим продавцом.

2.14 Выбытие товара

Если товары сняты с продажи, потому что они достигли конца своего экономического срока службы (например, истек срок годности или товары повреждены) и есть выбор — передать или уничтожить их, они могут рассматриваться как больше не является активом бизнеса, и выбытие не должно рассматриваться как поставка за вознаграждение.

3. Подарки услуг

3.1 Общие

Если вы предоставляете услугу клиенту бесплатно, поставки обычно отсутствуют, поэтому НДС не взимается. Если вы купили в составе поставки услуг, любой уплаченный НДС является предварительным налогом и, следовательно, может быть возвращен в соответствии с обычными правилами. В этом случае выходной налог взимается с услуг, которые вы передаете бесплатно.

В этом случае выходной налог взимается с услуг, которые вы передаете бесплатно.

Если вы просто платите третьей стороне за оказание услуг кому-то еще, любой уплаченный НДС не вычитается вами в качестве предварительного налога, поскольку поставка не для вас.

3,2 Деловые развлечения

Если вы приобрели услуги или товары для использования в целях деловых развлечений, вы, как правило, не сможете вычесть входящий налог; дополнительную информацию о деловых развлечениях см. В Примечании 700/65.

3.3 Обеспечение жильем сотрудников

Прочтите Уведомление 709/3, если вы предоставляете своим сотрудникам жилье в вашем помещении.

4. Образцы

4.1 Определение образца

Мы используем следующее определение образца:

«Образец продукта, предназначенный для стимулирования продаж этого продукта и позволяющий оценивать характеристики и качество этого продукта без конечного потребления, за исключением случаев, когда конечное потребление является неотъемлемой частью таких рекламных транзакций. ’

’

4.2 НДС образцов

Если вы предоставляете бесплатные образцы продуктов физическим лицам в маркетинговых целях, и они соответствуют определению в параграфе 4.1, они не облагаются НДС.

4.3 Примеры, не относящиеся к образцу

Готовый предмет, снятый с производства, снятого с производства. Хотя вы можете намереваться продемонстрировать тип и стандарт этого конкретного ассортимента, он не может способствовать продажам этой линейки продуктов, так как он больше не доступен.

Товар, поставляемый в количестве, превышающем необходимое для оценки его характеристик и качества. Например, импортер вина может предоставить бутылку потенциальным клиентам в качестве образца, прежде чем принять решение о покупке. Однако упаковка с 12 бутылками указывает на то, что это не просто образец.

4.4 Продажа товаров, предоставленных вам в качестве образцов

Если вы зарегистрированы в качестве плательщика НДС и вам предоставят образцы, которые вы продаете за вознаграждение, то исходящий налог уплачивается с продажи при условии, что товары облагаются НДС по положительной ставке.

5. Неденежное вознаграждение и коммерческое продвижение

5.1 Введение

Если оплата за поставку товаров или услуг производится полностью деньгами, это называется денежным возмещением. Также возможно возмещение в неденежной форме. Это происходит, когда ваш клиент соглашается сделать или не делать что-либо в обмен на поставку, которую он получает от вас. Ваш клиент предоставил вам неденежное вознаграждение за вашу поставку.

5.2 Как оценить неденежное возмещение

Стоимость любого неденежного возмещения является его денежным эквивалентом.Обычно это цена, которую покупатель ожидал бы заплатить за поставку, если бы деньги были единственным соображением. В определенных обстоятельствах это может быть эквивалентно стоимости поставленных товаров.

5.3 Пример неденежного возмещения

Примером неденежного возмещения является предложение товаров покупателю по более низкой цене при условии, что покупатель предоставит вам услугу взамен. Если ваш клиент не предоставит услугу, вы будете взимать с него полную стоимость поставляемых вами товаров.Соглашаясь предоставить эту услугу, ваш клиент предоставляет неденежное возмещение, стоимость которого эквивалентна сумме снижения цены товара.

Если ваш клиент не предоставит услугу, вы будете взимать с него полную стоимость поставляемых вами товаров.Соглашаясь предоставить эту услугу, ваш клиент предоставляет неденежное возмещение, стоимость которого эквивалентна сумме снижения цены товара.

6. Продвижение товаров или услуг по единой цене

6.1 Такие предложения, как «купи один, получи один бесплатно» и «предложения по питанию»

Товары или товары и услуги могут предлагаться вместе в рамках рекламной акции по единой цене. Примеры включают:

- купи один — получи один бесплатно

- купи три по цене двоих

- купи диван и получи бесплатно подставку для ног

Сюда также входят «предложения по питанию», когда сэндвич, безалкогольный напиток, закуска или десерт по различной цене предлагаются по фиксированной цене при совместной покупке.В качестве альтернативы предложение может включать установленное снижение цены, скажем, на 50 пенсов, от общей суммы товаров с переменной ценой, таких как сэндвичи, безалкогольные напитки и чипсы.

Обычно это называется множественной поставкой, и общая сумма, которую вы получаете от клиента, обычно покрывает все соответствующие товары и услуги. Если предлагаемые товары облагаются различными ставками НДС, вам, как правило, придется распределять их обычным образом.

Уведомление 700 объясняет, как это сделать.

Для второстепенных товаров, связанных с основным товаром, по которому взимается другая ставка, может применяться соответствующая концессия на поставку.

6.2 Концессия связанных поставок

Связанная концессия на поставку применяется, когда второстепенный товар связан, не обязательно физически, с основным товаром, который имеет другое обязательство по НДС.

Уплаченная цена обычно должна быть пропорционально распределена. Вы можете, в качестве уступки, учитывать НДС по второстепенному товару по той же ставке, что и основной товар, при условии, что незначительный товар:

- не взимается с покупателя по отдельной цене

- стоит не более 20% от общей стоимости комбинированной поставки (без НДС)

- стоит вам не больше, чем:

- 1 фунт стерлингов (без НДС) в комплекте с товарами, предназначенными для розничной продажи

- £ 5 (без НДС) в противном случае

Если ваша поставка соответствует вышеуказанным условиям, детали не нужно указывать отдельно в счете.

Уведомление 701/10 содержит дополнительную информацию о товарах, связанных с печатной продукцией.

Во всех других случаях, когда вам необходимо выставить счет-фактуру НДС, должен быть показан второстепенный товар.

Прочтите Уведомление 700 и Уведомление 700/21 для получения дополнительной информации о выставлении счетов.

6.3 Рекламные акции Multisave, субсидируемые производителем

Производители иногда производят платежи розничным торговцам для покрытия затрат на рекламные акции, например, покупают 3 товара по цене 2. Если платежи относятся к продуктам, которые облагаются НДС по положительной ставке, производители могут снизить свой выходной налог на сумму НДС. включены в платеж розничному продавцу.Если оплата относится к продуктам с разными ставками НДС, вам, как правило, придется распределить платеж обычным способом.

Если вы получаете эти платежи как розничный продавец, они представляют собой дополнительное вознаграждение за поставку покупателю, и поэтому вы должны учитывать НДС. Они должны быть включены в выручку по схеме розничной торговли. Прочтите Уведомление 727 для получения дополнительной информации.

Они должны быть включены в выручку по схеме розничной торговли. Прочтите Уведомление 727 для получения дополнительной информации.

С другой стороны, производитель может платить вам за оказание им услуг, например, за рекламу промо-акций или продуктов.Вы должны учитывать НДС по стандартной ставке вне рамок любой розничной схемы. Это, в свою очередь, предварительный налог производителя, подчиняющийся обычным правилам.

7. Купоны

7.1 Определение купонов выплаты

Это купоны, выпущенные для публичного предложения о снижении цены будущей покупки. Купоны со скидкой также часто называют скидочными купонами. Их можно оформить разными способами, например:

- при покупке другого товара

- при покупке товара на определенную стоимость

- по почте или электронным способом

- как вырезанные купоны в газетах или журналах

Они включают купоны, выпущенные розничными торговцами по их собственным схемам или производителями. В любом случае не имеет значения, прикреплен купон к продукту или нет.

В любом случае не имеет значения, прикреплен купон к продукту или нет.

7.2 Выдача и продажа купонов

Обычно купоны на отчисления выдаются без оплаты или вознаграждения. Даже если проблема связана с покупкой товаров, купон не облагается НДС при условии, что сами товары продаются по обычной цене. Если значение купона определяется разницей в цене, применяются следующие параграфы.

Если вы продаете купоны на скидку, купоны на скидку или дисконтные карты, которые дают владельцу право на скидки от:

- другие предприятия, то это стандартная поставка, и вы должны учитывать НДС

- самостоятельно, то платеж должен учитываться на основе обязательств по базовым поставкам

Для получения дополнительной информации читайте:

7.3 Погашение купонов

Когда вы выкупаете свои собственные купоны на получение скидки и используете розничную схему, вам нужно только включить любой платеж, полученный от покупателя, в ваши ежедневные валовые сборы. Если вы выкупаете купон третьей стороны, например, у производителя, тогда стоимость купона также должна быть включена в ваши ежедневные валовые сборы вместе с любыми другими платежами, полученными от клиента. Вы должны соблюдать правила, изложенные в соответствующем уведомлении о схеме розничной торговли, подходящем для вашего бизнеса.Они перечислены в параграфе 1.1.

Если вы выкупаете купон третьей стороны, например, у производителя, тогда стоимость купона также должна быть включена в ваши ежедневные валовые сборы вместе с любыми другими платежами, полученными от клиента. Вы должны соблюдать правила, изложенные в соответствующем уведомлении о схеме розничной торговли, подходящем для вашего бизнеса.Они перечислены в параграфе 1.1.

Если вы не пользуетесь розничной схемой, НДС должен учитываться во время поставки по адресу:

- сумма к уплате покупателя

- плюс любые дальнейшие платежи — например, от производителя

Возмещение или оплата поставок товаров или услуг от кого-либо, кроме вашего покупателя, по-прежнему является частью вознаграждения за поставку покупателю. Счет-фактура НДС не может быть выставлен никому, кроме покупателя.

Если купоны принимаются в качестве оплаты товаров или услуг, НДС может уплачиваться в соответствии с правилами деловых подарков, описанными в разделе 2 для товаров и в разделе 3 для услуг.

7.4 Плата за обслуживание

Если вы взимаете плату за обработку, продвижение или рекламу купонов, это означает вознаграждение за поставку ваших услуг. Поставка облагается налогом, поэтому вы должны будете учитывать НДС.

Это не относится к случаям, когда после погашения купона вы предоставляете его третьему лицу для обмена на деньги.

На этом этапе он становится залогом денег, и любые расходы, взимаемые за обработку купонов после этого момента, освобождаются от НДС.

8. Ваучеры на номинальную стоимость, выданные до 1 января 2019 г.

8.1 Определение чеков номинальной стоимости

Ваучеры с номинальной стоимостью — это ваучеры, жетоны или марки, на которых указана денежная стоимость или записана, например, в электронном виде.

Примеры включают:

- подарочные карты или ваучеры

- телефонные карты

- книжных жетонов

- электронные карты пополнения

Обычно они предоставляются за вознаграждение и дают право на получение товаров или услуг по их номинальной стоимости. Ваучер номинальной стоимости может использоваться как часть оплаты более дорогих товаров или услуг.

Ваучер номинальной стоимости может использоваться как часть оплаты более дорогих товаров или услуг.

8.2 Выдача чека номинальной стоимости

Под выдачей мы подразумеваем, что ваучеру присвоена стоимость, и его можно использовать для покупки товаров или услуг на эту стоимость.

8.3 Виды чеков номиналом

Ваучеры номинальной стоимостьюопределяются отдельно как:

- Одноцелевые ваучеры

- кредитных чеков

- ваучеры продавца

- прочие виды купонов

Почтовые марки также являются купонами с номинальной стоимостью, если они представляют собой право на получение почтовых услуг.Они описаны в параграфе 8.8.

8.4 Одноцелевые ваучеры

8.4.1 Определение одноцелевого ваучера

Одноцелевой ваучер с номинальной стоимостью — это ваучер, дающий право на получение только одного типа товаров или услуг, которые облагаются единой ставкой НДС.

Под «одним типом» товаров или услуг это означает, что товары имеют очень похожие характеристики.

Например, ваучеры оператора кинотеатра, которые можно обменять только на билет на просмотр фильма, представляют собой одноцелевые ваучеры.Если бы этот ваучер также можно было обменять на продукты питания или товары, поскольку это запасы более чем одного типа, этот ваучер не был бы одноцелевым.

Другие примеры одноцелевых ваучеров:

- Телефонные карты с предоплатой, которые можно использовать только для звонков

- электронные ваучеры на загрузку, по которым они могут быть обменены только на загрузки, электронные приложения, потоковую передачу файлов или другие услуги, предоставляемые в электронном виде

- ваучеры на вход в парки развлечений, которые нельзя обменять на другие товары и услуги в парке

8.4.2 НДС для одноцелевого ваучера

Одноцелевой ваучер рассматривается как поставка товаров или услуг, на которые он может быть погашен. НДС следует учитывать при первоначальной продаже ваучера и на каждом этапе любой цепочки поставок через дистрибьюторов (с возмещением входящего налога) до конечного пользователя ваучера.

Например, оздоровительный спа-центр выпускает ваучеры, дающие право на косметические процедуры на сумму 10 фунтов стерлингов. Он продает ваучер дистрибьютору на 8 фунтов стерлингов и учитывает НДС на 8 фунтов стерлингов.Дистрибьютор взыскивает входной налог и продает купон розничному продавцу за 9 фунтов стерлингов, а также учитывает НДС на 9 фунтов стерлингов. Розничный торговец возмещает входной налог и продает ваучер конечному потребителю за 10 фунтов стерлингов и учитывает выходной налог на 10 фунтов стерлингов.

При погашении ваучера больше не подлежит уплате НДС, поскольку он уже учтен.

8.5 Кредитные карты

Кредитные ваучеры — это ваучеры с номинальной стоимостью, которые выдает лицо, которое не может самостоятельно обменять их на товары или услуги.Как правило, это подарочные сертификаты, которые администрируются торговыми организациями или ассоциациями и могут быть погашены в различных магазинах розничной торговли.

Возмещение за поставку кредитного ваучера не учитывается для целей НДС, за исключением случаев, когда сумма превышает номинальную стоимость.

Если ваучер используется для покупки товаров или услуг, облагаемых положительной ставкой налога, выкупщик ваучера должен учитывать НДС в момент поставки товаров или услуг.

Обычно НДС должен учитываться по полной номинальной стоимости ваучера.Единственное исключение из этого — когда можно показать, что потребитель заплатил за ваучер меньшую сумму, чем его номинальная стоимость. Если выкупщик получает за ваучер не больше, чем эта меньшая сумма, НДС, подлежащий учету при погашении, может быть основан на меньшей сумме, уплаченной потребителем.

8.5.1 Практическое руководство по кредитным чекам

Закон позволяет HMRC взимать НДС с любого лица, продающего кредитные ваучеры. Это включает в себя эмитента, а также последующих посредников, если выкупщик не учитывает причитающийся НДС.Мы обязались применять это только в случае преднамеренной попытки избежать уплаты НДС.

Мы не будем требовать от эмитента учета НДС, подлежащего уплате, если выкупщик совершит подлинную ошибку, которая может быть исправлена, или станет неплатежеспособным. Если это произойдет, мы постараемся получить причитающийся НДС с выкупщика — при условии, конечно, что эмитент передал средства выкупщику.

Если это произойдет, мы постараемся получить причитающийся НДС с выкупщика — при условии, конечно, что эмитент передал средства выкупщику.

8,6 Ваучеры продавца

Ваучеры розничных продавцов — это ваучеры с номинальной стоимостью, которые выдаются и могут быть использованы для оплаты товаров или услуг одним и тем же лицом.Например, подарочный сертификат, выпущенный и погашенный розничным продавцом.

Возмещение за выпуск ваучера розничного продавца не принимается во внимание, за исключением случаев, когда оно превышает номинальную стоимость. Любой НДС учитывается в момент погашения ваучера на товары или услуги на сумму, за которую ваучер был первоначально продан.

Любая поставка ваучера розничного продавца после первой поставки эмитентом рассматривается так же, как и поставка других видов ваучеров, описанных в параграфе 8.7.

Если купон продавца может быть использован для получения товаров или услуг от третьей стороны, эта третья сторона несет ответственность за учет НДС на эти товары или услуги.

8.6.1 Практическое руководство в отношении ваучеров продавца

Законодательство разрешает HMRC взимать НДС с эмитента, который первым продал купон розничному продавцу, если выкупщик не учитывает причитающийся НДС. Мы обязались обеспечить это только в случае преднамеренной попытки избежать уплаты причитающегося НДС.

Мы не будем требовать от эмитента учета НДС, если выкупщик совершит подлинную ошибку или станет неплатежеспособным. Если это произойдет, мы постараемся получить причитающийся НДС с выкупщика — при условии, конечно, что эмитент передал средства выкупщику.

8.7 Прочие ваучеры

Ваучеры номинальной стоимостью, не являющиеся кредитными или розничными, классифицируются как «другие виды ваучера». Все такие ваучеры облагаются НДС по соответствующей ставке при их продаже.Например, если крупный розничный продавец продает подарочные сертификаты промежуточному поставщику, последующая продажа розничных ваучеров промежуточным поставщиком облагается НДС в размере полной суммы возмещения.

должен взиматься по стандартной ставке, за исключением случаев, когда известно, что ваучер может быть погашен полностью или частично для товаров или услуг с нулевой или пониженной ставкой. В этом случае ваучер может следовать нулевой или пониженной ставке по всей цепочке поставок. В качестве альтернативы он может следовать за разделением обязательств, зарегистрированным в счете-фактуре НДС от выкупщика, как описано в пункте 8.9.

8.8 Почтовые марки

Действительные почтовые марки Великобритании и острова Мэн, приобретенные в Великобритании и на острове Мэн, предназначены для оплаты почтовых услуг и освобождены от НДС. Они могут переходить от эмитента через любых промежуточных поставщиков к конечному потребителю без учета НДС. Это применимо только в том случае, если они продаются по номинальной стоимости или ниже. Вы должны учитывать НДС по стандартной ставке на любую сумму, на которую взимаемая цена превышает номинальную стоимость штампа.

Все использованные марки и все иностранные марки, даже если они действительны для почтовых отправлений за границу, облагаются НДС по стандартной ставке при продаже в Великобритании и на острове Мэн.

Для получения дополнительной информации прочтите уведомление 701/8.

8.9 Посредники

8.9.1 Кредитные ваучеры

Так как возмещение за поставку кредитного ваучера не учитывается для целей НДС, налоговые счета не выставляются. Это означает, что при поставке кредитных ваучеров НДС не взимается, а при их покупке не взимается предварительный налог.Только в том случае, если полученное вознаграждение превышает номинальную стоимость, необходимо учитывать НДС. Этот НДС взимается только с суммы, на которую возмещение превышает номинальную стоимость.

8.9.2 Ваучеры продавца

Эмитенты ваучеров розничных торговцев, которые выкупают их на товары или услуги, облагаемые НДС, должны будут выписать полный счет-фактуру НДС, если ваучеры продаются промежуточному поставщику, зарегистрированному в качестве плательщика НДС. Эмитенту не нужно учитывать НДС до погашения ваучера.

Мы предлагаем вам включить в счет следующее:

«Эмитент ваучера будет учитывать исходящий налог в соответствии с положениями ваучера номинальной стоимости в Приложении 10A. Закон об НДС 1994 г. ».

Закон об НДС 1994 г. ».

Промежуточные поставщики могут вычесть НДС из этого счета-фактуры в соответствии с обычными правилами вычета. Последующие поставки ваучеров розничного продавца должны рассматриваться как поставки «других ваучеров» (пункт 8.9.3).

8.9.3 Прочие ваучеры

Эмитенты и промежуточные поставщики других ваучеров должны будут выписать полный счет-фактуру с НДС, если ваучеры продаются промежуточному поставщику, зарегистрированному в качестве плательщика НДС.

Поставщики других ваучеров должны учитывать НДС при продаже ваучеров во время продажи ваучеров. В соответствии с 8.9.4 применяется стандартная ставка НДС.

8.9.4 Корректировки

Корректировка учтенного НДС может быть произведена промежуточным поставщиком, если известно, что ваучер был погашен для товаров или услуг, подпадающих под одну из следующих категорий НДС:

- с нулевой ставкой

- пониженная

- освобождено

- не облагается НДС

Потребуется скорректировать как входящий, так и исходящий налог, чтобы отразить обязательства по окончательной поставке.

Если промежуточный поставщик заранее знает, что ваучер можно обменять на товары или услуги, относящиеся к одной из вышеуказанных категорий, он может использовать процентное разделение с самого начала и таким образом избежать внесения последующих корректировок.

Информация о разделении ответственности может быть предоставлена только лицом, выкупившим ваучер. В качестве упрощения выкупщики могут основывать цифры корректировки на процентах розничной схемы или других соответствующих расчетах при условии, что результат будет справедливым и разумным.

Если выкупщик решает сделать эту информацию доступной, он должен включить процентное разделение в любой счет-фактуру НДС, который они выставляют промежуточному поставщику. Это разделение следует использовать по всей цепочке поставок соответствующих ваучеров.

8.10 Место поставки

К ваучерам применяются обычные правила места поставки. Прочтите Уведомление 741A для получения дополнительной информации.

8.11 Ваучеры по номинальной стоимости и розничные схемы

Вам следует обращаться к указаниям в уведомлениях, касающихся схем розничной торговли или индивидуальных схем розничной торговли.

8.12 Ваучеры номинальной стоимостью в составе пакета (комбинированная транзакция)

Поставка ваучера считается предоставленной бесплатно, если:

- ваучер предоставляется вместе с поставкой товаров или услуг тому же лицу

- Возмещение за поставку не сильно отличается от вознаграждения, которое было бы причитаться, если бы ваучер не был включен в пакет

Примеры купонов номинальной стоимости, предоставляемых как часть пакета, включают:

- Отель выдает ваучер номинальной стоимости, когда клиент оплачивает свой счет — у клиента нет возможности снизить цену вместо ваучера Розничный торговец

- , выдающий покупателям ваучер номинальной стоимости при покупках на сумму более определенной — опять же, покупатель не имеет возможности снизить цену вместо ваучера

- Розничный торговец, продающий мобильный телефон в коробке с телефонной картой — аналогично, у покупателя нет возможности отказаться от телефонной карты для снижения цены телефона

В каждом случае ваучер номинальной стоимости является частью пакета или аналогичной составной транзакции, и цена пакета не может быть изменена, если покупатель отказывается от ваучера. В этих обстоятельствах ваучер считается предоставленным бесплатно, и поэтому уменьшение стоимости первоначальной поставки нецелесообразно.

В этих обстоятельствах ваучер считается предоставленным бесплатно, и поэтому уменьшение стоимости первоначальной поставки нецелесообразно.

Порядок поставки товаров или услуг для погашения будет зависеть от типа ваучера и обстоятельств выдачи и погашения ваучера. См. Раздел 8.13.

8.13 Ваучеры с номинальной стоимостью переданы бесплатно

8.13.1 Посредническая деятельность

Если ваучеры с номинальной стоимостью приобретаются предприятиями для бесплатной раздачи, например, в рамках программы рекламных акций, любой НДС, взимаемый при покупке ваучеров, может быть возмещен в качестве предварительного налога в соответствии с обычными правилами.Выходящий НДС, возможно, придется учитывать на ваучерах, переданных бесплатно в соответствии с предыдущими разделами этого уведомления.

8.13.2 Жертвоприношение зарплаты

Некоторые работодатели предоставляют сотрудникам ваучеры в обмен на снижение заработной платы (жертва зарплаты). Сумма жертвы заработной платы должна рассматриваться как вознаграждение за продажу ваучера.

8.13.3 Собственные ваучеры продавца

Если вы раздаете одноцелевые ваучеры, которые, вероятно, будут рассматриваться как предполагаемая поставка ваучера, и лечение будет соответствовать тому, которое применялось бы, если бы сами товары или услуги были отданы.

Если вы бесплатно передаете ваучеры продавца покупателю, который выкупает их у вас, не совершая дальнейших платежей, это, скорее всего, будет рассматриваться как ваучер на скидку.

Точное обращение будет зависеть от обстоятельств выпуска и погашения.

8.14 Статус плательщиков НДС после погашения

Ваучеры с номинальной стоимостью, дающие право на товары или услуги, не являются денежным обеспечением до тех пор, пока ваучер не может быть обменен на деньги, после чего любое возмещение не взимается.Например, ваучер, предоставленный розничному продавцу в качестве оплаты товаров или услуг, в то время не является денежным обеспечением.

Это изменяется, когда розничный продавец представляет ваучер третьей стороне для обмена на деньги. Именно в этот момент он становится залогом денег.

Именно в этот момент он становится залогом денег.

8.15 Невыплаченные ваучеры

8.15.1 Одноцелевые ваучеры

Никакая корректировка НДС не может быть сделана, если ваучер не использован или использован не на полную стоимость, за исключением случаев возмещения.

8.15.2 Кредитные, розничные и прочие ваучеры

Если ваучер никогда не использовался, НДС не подлежит учету, поскольку выдача ваучера не принималась во внимание и не было налогооблагаемой поставки товаров или услуг.

9. Ваучеры с 1 января 2019 г.

9.1 Определение ваучера

Ваучер определяется как все следующее:

- физический или электронный инструмент

- инструмент, дающий право быть принятым в качестве возмещения за предоставление товаров или услуг

- документ, в котором один или оба товара или услуги, для которых он может быть принят, и лица, обязанные принять его в качестве возмещения за эти товары или услуги, ограничены и указаны в нем или в нем

- Инструмент, который можно передать в подарок

Примеры включают:

- подарочные карты или ваучеры

- Телефонные карты Pay as You

- книжных жетонов

Под «ограниченным» законом подразумевается, что инструмент ограничен определенными продуктами или определенными поставщиками, в отличие от денежного инструмента, который обычно можно использовать где угодно для покупки чего-либо.

9.2 Что не является ваучером

- проездные или входные билеты

- почтовые марки

- купонов на скидку

- сим карты

- электронные деньги, кредитные карты или аналогичные механизмы для осуществления платежей

- ключи или коды, дающие доступ к программному обеспечению

- ваучеров, которые не подлежат передаче другому лицу

9.3 Выдача, передача и погашение ваучера

Хотя выпуск и любая передача ваучера представляет собой соответствующие товары или услуги, время поставки будет зависеть от типа выданного или переданного ваучера — одноцелевые ваучеры, пункт 9.4 и универсальные купоны п. 9.5.

9.3.1 Выдача путевки

Под выдачей мы подразумеваем, что ваучеру присвоена стоимость, и его можно использовать для покупки товаров или услуг на эту стоимость. Выдача ваучера номинальной стоимости должна рассматриваться как поставка соответствующих товаров или услуг, на которые он может быть погашен. Как только он «выдается» третьей стороне в обмен на оплату, ему придается или приобретается стоимость, и он может быть использован для получения товаров или услуг.

Как только он «выдается» третьей стороне в обмен на оплату, ему придается или приобретается стоимость, и он может быть использован для получения товаров или услуг.

9.3.2 Передача ваучера

Под переводом мы подразумеваем, что ваучер передается другому лицу, обычно (но не обязательно) в обмен на денежную сумму или неденежное вознаграждение. Передача ваучера номинальной стоимости должна рассматриваться как поставка соответствующих товаров или услуг, на которые он может быть погашен. Режим НДС зависит от того, является ли это одноцелевым или многоцелевым ваучером.

9.3.3 Погашение ваучера

Погашение означает, что ваучер принимается поставщиком (выкупщиком) в качестве оплаты (или частичной оплаты) в обмен на поставку товаров или услуг.Погашение ваучера в качестве компенсации за поставку соответствующих товаров или услуг не является передачей ваучера.

9.3.4 Особые случаи

В случае телефонных карт с предоплатой погашение происходит, когда на счет добавляется стоимость, связанная с номером телефона.

9,4 Одноцелевые ваучеры

9.4.1 Определение одноцелевого ваучера

Одноцелевой ваучер — это ваучер, в котором на момент выдачи известны обязательства по уплате НДС товаров или услуг, к которым он относится, и место, куда они будут поставлены (Великобритания, или другая страна или территория).Узнайте, каковы текущие ставки НДС.

Например, ваучер оператора британского кинотеатра, который можно обменять на билет на просмотр фильма или на еду (для использования в кинотеатре) или товары; все это расходные материалы со стандартным рейтингом, поэтому ваучер является одноцелевым.

Другие примеры одноцелевых ваучеров:

- Телефонные карты предоплаты, которые можно использовать только для звонков

- электронные ваучеры на загрузку, по которым они могут быть обменены только на загрузки, электронные приложения, потоковую передачу файлов или другие услуги, предоставляемые в электронном виде

- ваучеров, которые можно обменять на вход в парки развлечений или банку или на другие товары и услуги с единой ставкой НДС в парке

- парфюмерные купоны

Если ваучер можно обменять на поставку товаров или услуг в более чем одной стране, то он не может быть одноцелевым. Для этого Великобритания — одна страна.

Для этого Великобритания — одна страна.

Ваучер, который может быть использован для покупки детской одежды только розничным продавцом, у которого есть магазины как в Великобритании, так и на Нормандских островах, не может быть одноцелевым, поскольку его можно использовать более чем в одной стране (для целей обложения НДС канал Острова не входят в состав Великобритании).

9.4.2 Место поставки

Уведомление 741A устанавливает правила для места оказания услуг, а Уведомление 700 объясняет правила для товаров.

Место поставки для одноцелевых ваучеров — это место приобретения товаров или услуг, на которые можно обменять ваучеры.

Отправка самого ваучера за границу не влияет на то, является ли он одноцелевым или нет.

9.4.3 НДС для одноцелевого ваучера

Одноцелевой ваучер рассматривается как поставка товаров или услуг, на которые он может быть погашен. Если эта поставка является налогооблагаемой, НДС должен учитываться соответствующим образом при первоначальной продаже ваучера и на каждом этапе любой цепочки поставок через дистрибьюторов (с возмещением входящего налога) вплоть до его продажи конечному пользователю ваучера. .

.

Например, оздоровительный спа-центр выпускает ваучеры, дающие право на косметические процедуры на сумму 10 фунтов стерлингов. Он продает ваучер дистрибьютору на 8 фунтов стерлингов и учитывает НДС на 8 фунтов стерлингов. Дистрибьютор взыскивает входной налог и продает купон розничному продавцу за 9 фунтов стерлингов, а также учитывает НДС на 9 фунтов стерлингов. Розничный торговец возмещает входной налог и продает ваучер конечному потребителю за 10 фунтов стерлингов и учитывает выходной налог на 10 фунтов стерлингов.

За исключением ситуации, описанной в пункте 9.4.4, при погашении ваучера в дальнейшем НДС не взимается, так как он уже учтен. Никакая корректировка НДС не может быть произведена, если ваучер не использовался или использовался не на полную стоимость, если не был произведен возврат.

9.4.4 Условная поставка при погашении

Если одноцелевой ваучер был выдан другим лицом, а не выкупщиком, то существует условная поставка товаров или услуг, к которым этот ваучер относится, этому эмитенту. Если товары облагаются НДС по стандартной или пониженной ставке, выкупщик должен учитывать НДС.

Если товары облагаются НДС по стандартной или пониженной ставке, выкупщик должен учитывать НДС.

9.4.5 Другие факторы, которые необходимо учитывать

(i) Если ваучер можно использовать для покупки товаров, которые обычно поставляются по единой ставке НДС, но в определенных обстоятельствах могут также иметь другие обязательства, то это не может быть одноцелевой ваучер, если только одно или иное использование не исключено. от использования ваучера.

Примеры:

- ваучеры, которые также могут быть погашены лицами, имеющими право на освобождение от НДС по инвалидности

- купонов, которые также можно обменять на товары, которые будут отправлены за границу в качестве экспортных товаров с нулевой ставкой

- розничных торговцев, которые управляют магазинами беспошлинной торговли «воздушной зоной»; сюда не входят продажи по схеме розничного экспорта, которые подлежат корректировке после поставки

(ii) Корректировка обязательств по НДС после поставки (например, для использования и пользования некоторыми услугами) обычно не препятствует тому, чтобы ваучер рассматривался как ваучер единственного назначения.

(iii) Кроме того, ваучеры, которые можно обменять на товары или услуги, продаваемые по маржинальной схеме, не могут быть одноцелевыми. Это связано с тем, что НДС взимается с маржи, а не со стоимости поставки.

9.4.6 Выставление счетов

В соответствии с обычными правилами выставления счетов-фактур эмитент или перевод или одноцелевой ваучер должен выписать налоговый счет своему клиенту для продажи ваучера.

Если только ваучер используется для покупки товаров или услуг, покупатель не должен выписывать налоговый счет своему покупателю.Однако для целей учета НДС, если покупатель платит дополнительную сумму за выкупную поставку, поставщик может выписать покупателю налоговый счет на эту дополнительную сумму.

Если предполагается, что последний выкупщик ваучера осуществил поставку выкупаемых товаров или услуг эмитенту (9.4.4), он должен выписать им налоговый счет.

9.4.7 Предварительный налог

Выдача одноцелевого ваучера и его последующая передача будет означать поставку соответствующих товаров или услуг, и в это время подлежит уплате НДС. Вознаграждением за поставку будет сумма, взимаемая за выпуск и передачу ваучера. Лица, производящие эти поставки, будут иметь право вычесть предварительный налог в соответствии с обычными правилами.

Вознаграждением за поставку будет сумма, взимаемая за выпуск и передачу ваучера. Лица, производящие эти поставки, будут иметь право вычесть предварительный налог в соответствии с обычными правилами.

Если эмитент и выкупщик — одно и то же лицо, при погашении предложение отсутствует, выкупщик может вернуть предварительный налог (в соответствии с обычными правилами). НДС уплачивается за поставку соответствующих товаров, которая имела место при выдаче ваучера.

Если эмитент и искупитель — разные люди, при погашении предложение не предоставляется.Считается, что выкупщик осуществил поставку эмитенту. Искупитель может вернуть предварительный налог (в соответствии с обычными правилами), потому что НДС подлежит оплате при поставке эмитенту.

9,5 Универсальные ваучеры

Универсальный ваучер — это любой ваучер, который не является одноцелевым.

9.5.1 Выдача или передача универсального ваучера

Возмещение за выпуск или передачу универсального ваучера не принимается во внимание на всех этапах. Это связано с тем, что НДС подлежит уплате, когда товары передаются или услуги предоставляются взамен ваучера.

Это связано с тем, что НДС подлежит уплате, когда товары передаются или услуги предоставляются взамен ваучера.

9.5.2 Стоимость универсального чека на погашение

Для целей расчета НДС, подлежащего выплате, стоимостью ваучера является его номинальная стоимость или вознаграждение, уплаченное при его последней поставке, если это известно лицу, принимающему ваучер в качестве вознаграждения.

Например,

Под «конечным покупателем» мы подразумеваем лицо, которое приобрело ваучер с намерением использовать его самостоятельно или подарить кому-то другому для использования.

В случае продажи купона конечному покупателю за 90 фунтов стерлингов, но его номинальная стоимость составляет 100 фунтов стерлингов. Продавец товаров или услуг должен учитывать купон на 100 фунтов стерлингов, если он не знает, что последний раз он был продан за 90 фунтов стерлингов. Дарение выданного ваучера бесплатно не создает ценности.

Например,

Если P покупает универсальный ваучер на 50 фунтов стерлингов за 49 фунтов стерлингов и дарит его C, который затем покупает товары или услуги на сумму 50 фунтов стерлингов у R, стоимость поставок R для C составляет 50 фунтов стерлингов или, если это известно, 49 фунтов стерлингов. Это не 0 фунтов стерлингов на том основании, что С ничего не заплатил за многоцелевой ваучер.

Это не 0 фунтов стерлингов на том основании, что С ничего не заплатил за многоцелевой ваучер.

Номинальная стоимость — это сумма, указанная или записанная в ваучере или иным образом понимаемая как стоимость, за которую ее принимают все стороны транзакции выкупа. Это может быть указано в условиях или рекламных материалах.

Многоцелевой ваучер, выданный бесплатно, может иметь стоимость 0 фунтов стерлингов при погашении, если выполнены все остальные условия.

9.6 Предварительный налоговый вычет

Возмещение за выпуск или передачу многоцелевого ваучера не учитывается для целей НДС, поэтому нет выходного налога, который необходимо учитывать при выпуске или передаче. Это означает, что выдача и передача многоцелевого ваучера изолированно не рассматривается как предложение, позволяющее вычесть предварительный налог.

Если выпуск или передача многоцелевых ваучеров осуществляется для облегчения другой поставки или является необходимой частью другой поставки, НДС, понесенный в отношении всей деятельности, может вычитаться в качестве предварительного налога (где, конечно, , это налогооблагаемая деятельность). Степень этого будет зависеть от индивидуальных обстоятельств, важным фактором является то, относится ли выпуск или передача многоцелевых ваучеров к более широкой коммерческой деятельности.

Степень этого будет зависеть от индивидуальных обстоятельств, важным фактором является то, относится ли выпуск или передача многоцелевых ваучеров к более широкой коммерческой деятельности.

Например, в случае розничного продавца, который выпускает свои собственные многоцелевые ваучеры, чтобы они использовались позже для покупки товаров или услуг у этого продавца, НДС, уплаченный в связи с выдачей универсальных ваучеров, относится к поставка этих товаров или услуг. Если ваучер не выкуплен, НДС становится накладными расходами.

Компания, которая предоставляет рекламные или маркетинговые услуги, и сопутствующей этому является выдача или передача многоцелевых ваучеров, может отнести уплаченный НДС к этим рекламным или маркетинговым услугам. Торговая организация, которая предоставляет своим членам услуги по управлению ваучерами, выпуская ваучеры от их имени, может относить уплаченный ею НДС к этим членским услугам.

Предварительный налог, связанный с рядом видов деятельности, может потребоваться распределить справедливым и разумным методом с использованием принципов, аналогичных принципам, изложенным в разделе 32 Уведомления 700.

9,7 Агенты